河野公認会計士・税理士事務所の河野です。

個人事業主の方は、いわゆる「法人化(法人成り)」(会社にする)をどのタイミングですべきか迷われた方もいらっしゃるのではないでしょうか。

特に、消費税の免税事業者から課税事業者に切り替わるタイミング、つまり売上が1,000万円を超えた段階で、法人成りすべきというアドバイスを受けられた方もいらっしゃるかもしれません。

今回は、「売上1,000万円を超えたら法人化すべきか?」について考えてみたいと思います。

売上1,000万円超えた段階での法人化は微妙?

結論からいいますと、「売上1,000万円を超えたらすぐに法人化」というのはあまりおすすめできません。

確かに、法人化した段階からまた免税事業者となり、消費税の納税義務が2年間免除されますが、あくまで「2年間の免除」の権利はすぐに使うのが有利となるわけではありません。

つまり、この「2年チケット」はいつ使うかが重要であり、仮に今後売上が大きく伸びる可能性があるのであれば、その「2年チケット」はすぐには使わず後に取っておいたほうが消費税の免税額は大きくなります。

※消費税の課税判断は、売上1,000万円基準だけでなく、「特定期間の判定」によっても変わってきますが、その論点についてはここでは割愛いたします。

ですので、基本的には法人化を検討する上で消費税面を意識する必要はないということになります。

ではどのような観点で法人化を判断すべきか?

個人と法人ではメリット・デメリットがいろいろありますが、

主に下記4つの観点から考えていくと分かりやすいかと思います。

1.法人と個人のキャッシュの自由性の違い・出口戦略

法人のお金は自由に使うことはできません。一方、個人・個人事業主のお金の使いみちは自由です。法人成りした場合は法人キャッシュの出口戦略を考える必要があります。

(法人口座から勝手にお金を引き出しても役員貸付金になり、会社に返済する必要があります。

この点、個人事業主は引き出し自由ですし、気楽です。これは大きなメリットです。よく「法人の売上が立っても自らの財布は潤っている感じはしない」と言われますが、その通りだと思います。)

法人キャッシュの出口戦略というのは、事業拡大・事業の維持を図り続ける限り、法人にキャッシュを貯めていくことには意義がありますが、個人一人で事業運営する場合は法人化して法人にお金を残したとしても、法人のお金は自由に使うことはできないため、その法人のお金をどう個人に流すかという出口戦略(株式売却、退職金、配当などなど…)が必要になり、意思決定がより複雑になります。

2.公庫から融資を受ける場合の代表者保証問題

日本政策金融公庫の無保証の制度として、新創業融資・中小企業経営力強化資金などがあります。

法人で融資を受ける場合、代表者の保証も必要ありませんので、最悪会社が倒産した場合でも代表者自身は借入の肩代わりをする必要がなく、自己破産等もする必要がありません。

ですので、融資に対する心理的負担が軽減されていると言えます。

この点、個人事業主は個人名義での借入になるため、上記の無保証の融資を受ける場合でも必然的に保証しているのと同義となります。

(民間金融機関の融資は代表者保証が必要なケースが多く、民間金融機関からも融資を受けて事業拡大を図っていく方はこの論点の考慮は不要です。)

3.ビジネスモデル・事業拡大の方向性

①仕入・広告費・設備等が必要な資金投下型の商売や人材が必要な労働集約型の商売か、もしくは事業主一人で十分回せる商売か

②そして、事業規模をどんどん拡大していくつもりか、もしくは誰も雇わず一人で回し続けるか

4.現在の所得税率の構造と社会保険の負担

個人事業主の税率は、

課税所得695~900万円は、所得税+住民税+事業税の合計が38%、

課税所得900万円を超えると、所得税+住民税+事業税の合計が48%、

課税所得1,800万円を超えると、所得税+住民税+事業税の合計が55%と、

課税所得900万円超から負担感が急に大きくなります。

一方、法人の実効税率は上限でも34%程度(※中小企業の場合、平成30年度時点)

ただし、法人化すると社会保険の加入が必須となり、負担感が大きくなります。

端的にいうと所得(利益)が大きくなるにつれて、所得税より法人税のほうが相対的に安くなり、

結果として手元キャッシュが多く残り、それを仕入・広告・人件費などに再投資することができます。

法人の方がその再投資のサイクルが効率的になります。

一方で、事業主一人で回せる場合は再投資という概念がそもそも不要であるため、場合によっては個人事業主のままでもいい、という判断にもなりえます。

当事務所で法人成りを検討する際は、お客様の状況等に合わせて個別に検討していきますが、

許認可の関係や取引先への信用等など法人化が必須ではなく、特に法人化を急いでいない方に関しては、

課税所得900万円を超えた段階で検討をしてもいいのでは?とお伝えしています。

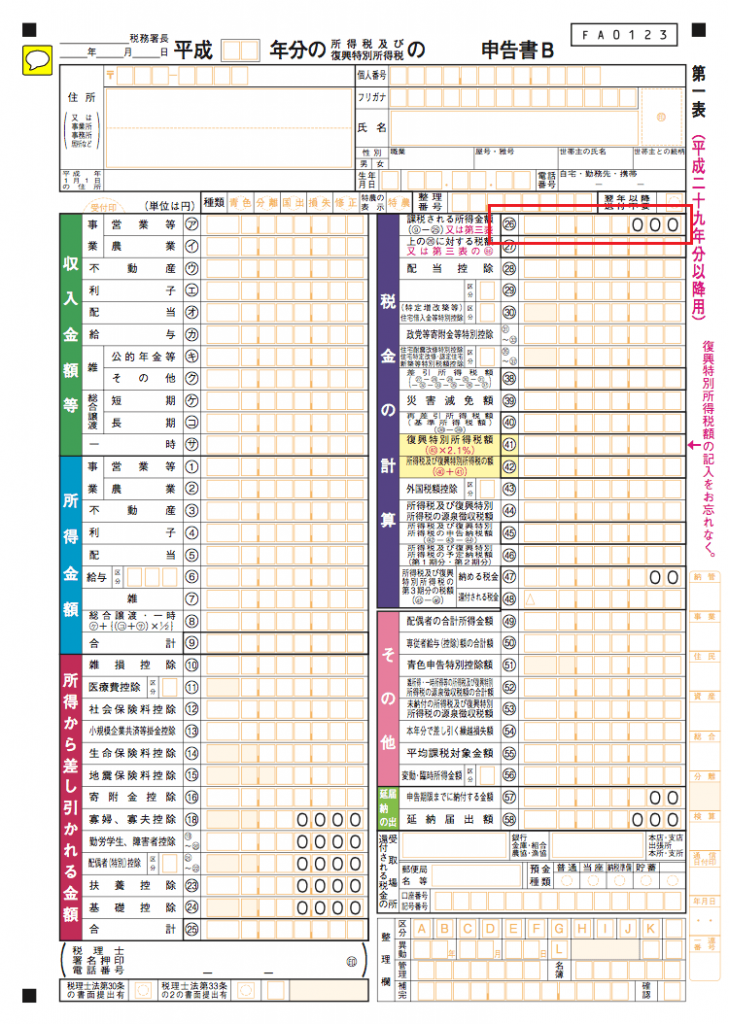

(ここでいう「課税所得」は下記申告書の赤字で囲んだ㉖番を指しています。)

課税所得1,800万円を超えたら、基本的には事業主一人でも法人成りをおすすめするケースが多くなります。

特に売上の波が大きい方は所得の年度分散を図るべく、法人化し役員報酬を一定化して受け取る戦略をおすすめしております。法人に資金をプールし、売上が減っても個人の収入は変わらない、法人を「収入保障保険」に扱うイメージです。

(余談ですが、日々経営者の方とお話していますと、最近は大きく稼いでいても派手にお金を使う方は少ないように感じます。そのような方であれば個人でお金を持っておいてもあまり意味がなく、基本的には法人に置いておいて必要な分だけ個人に取り出す、という考えもありかと思います。)

税金が増えたとしても個人事業主の方が楽でいい!という方もいらっしゃいますが、そのような方には本業とは別のサブ事業だけを法人化して、個人事業主・法人の並行をおすすめするケースもあります。

個人・法人両方のメリットを享受することができます。

(ここでは説明を割愛しますが、特に社会保険料の削減が可能になるケースもあります。)

結論

ここで結論をまとめます。上記4つの観点のバランスを考えつつ、税金面で考えるのでしたら、以下の通りになります。

①課税所得900万円以下の方:「個人事業主」をおすすめいたします。

②課税所得900万円~1800万円の方で、事業主一人で事業拡大もあまり考えていない方:基本的には「個人事業主」をおすすめいたしますが、最終的には好みで決めていただいたら大丈夫です。

③課税所得900万円~1800万円の方で、仕入・広告費等の再投資サイクルを重視する方(事業拡大を積極的に図っていきたい方):基本的には「法人化」をおすすめいたします。

④課税所得1800万円以上の方:「法人化」をおすすめいたします。

いかがでしたでしょうか?売上が1,000万円を超えていても課税所得900万円を超えている方というのはあまりいらっしゃらないのではないでしょうか。

売上1,000万円を超えたとしても、大半の方は個人事業主を維持することをおすすめすることになるケースが多いでしょう。

なお、すでに法人化していて、役員報酬+社会保険料+税引前利益が900万円以下の方は、個人事業主に戻る「個人成り」を検討してもいいと思います。

その他、法人のメリット・デメリットについて

基本的には上記で述べた論点で法人化を判断していただければ、細かい論点の検討は不要ですが、

参考までにメリット・デメリットを重要度(5段階)に応じて列挙しておきます。

■法人のメリット

1.法人税率の安さ:★★★★★

(利益が大きい場合。利益が少なければ所得税のほうが有利です。)

2.役員社宅の経費化:★★★★★

(個人は面積按分が必要です。法人の場合は場合によっては9割近く経費にすることも可能です。)

3.親族である非常勤役員への役員報酬支給:★★★

(個人の場合は「青色事業専従者給与」として給与支給できますが、事業に従事している必要があります。)

4.車両や生命保険の経費化:★★★

5.出張手当:★★★

(出張が多い方にはおすすめです。)

6.代表者保証のいらない融資も場合によっては利用可能:★★★

■法人のデメリット

1.社会保険の加入が必須:☆☆☆☆

2.法人の財布と個人の財布をきっちり分ける必要がある:☆☆☆

3.法人申告書を自力で作成するのは難しい:☆☆☆

(日々の経理は法人になったからといって複雑になるわけではなく、ほとんど個人と変わりません。)

- 第二会社(別会社)による事業再生とは?詐害行為として訴えられる可能性は? - 2020年11月16日

- 役員貸付金は融資の際に不利になる!役員貸付金が増える原因と対策 - 2020年9月12日

- 節税の定番「社宅」。社宅家賃の自己負担額はいくらにすべきか? - 2020年8月11日